学習・失敗期(2011〜2015年)

NISA開始で楽天証券デビュー!

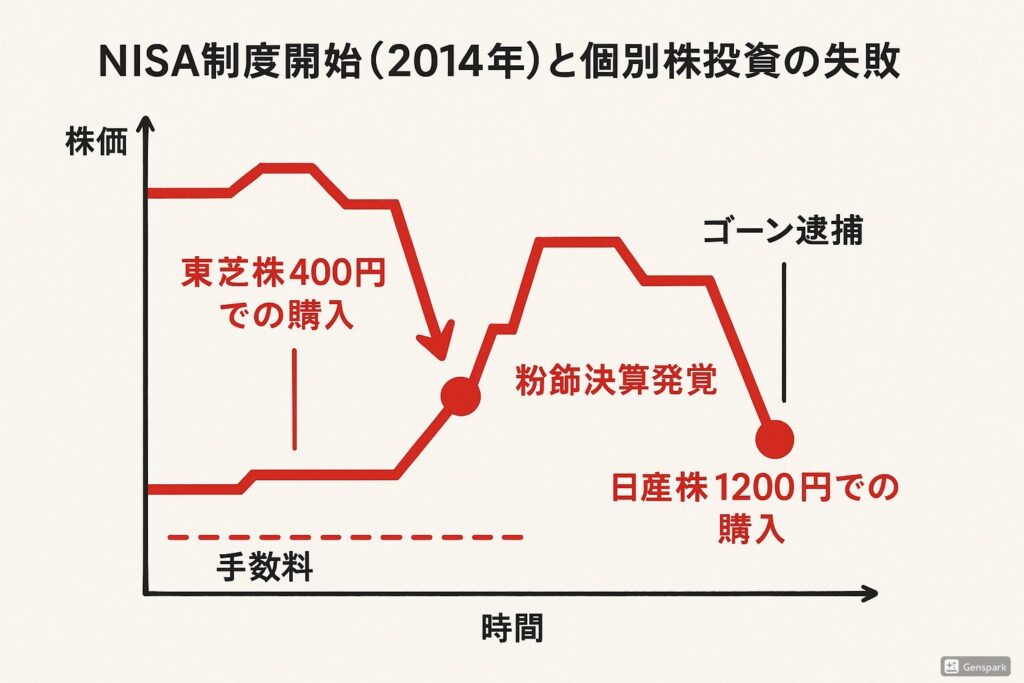

2014年、待ちに待ったNISA制度がスタート。

「儲けが非課税になる」という響きに、投資家としての血が騒ぎました。

制度は2つの選択肢がありました。

- 積立枠:年間20万円を20年間非課税

- 一般枠:年間120万円を5年間非課税

今の新NISAと比べれば枠も期間も小さいものの、当時の私には夢のような仕組みに見えたのです。

迷うことなく、よりリスクもリターンも大きい「一般枠」を選択。

やっぱりギャンブル気質は隠せません。

それまでの投資は、勤務先の持株会や確定拠出年金くらい。

ほとんど手数料を意識する必要がなかったため、「株の売買にお金がかかる」という感覚はゼロでした。

しかし楽天証券で初めて株を買った瞬間、現実を知ります。

約定ごとに数百円から千円単位の手数料が差し引かれていく…。

「これが毎回かかるのか」と衝撃を受けました。

もし年利7%を目指しても、手数料が1〜2%あれば利益は大きく削られる。

長期で見れば、コスト管理こそ投資の勝敗を分ける

これが最初の学びでした。

【大失敗①】東芝株 400円で「今だ!」

当時の東芝は、日本を代表する電機メーカー。

配当も悪くなく、株価が400円を切ったら買おうと心に決めていました。

しばらく動きのなかった株価が、ある日突然400円を割り込みました。

「チャンス到来!」と、40万円分を即購入。

満足感に浸ったのも束の間──数日後、衝撃のニュースが飛び込みます。

粉飾決算の発覚。

会計不正により、過去数年分の業績が信頼できない状態に。

株価は急落し、含み損は一気に拡大。

「東芝ほどの大手が…」と信じて疑わなかった分、ショックは大きいものでした。

【大失敗②】日産株 1,200円で「今度こそ!」

「電機で失敗した。次は自動車だ」

そう狙いを定めたのが日産。

国内第2位のメーカーで業績も安定、配当も高め。

株価が1,200円を割ったら買いと決めていました。

そしてその瞬間が訪れ、迷わず120万円分を投資。

「これなら安心だ」と思った矢先に、まさかのニュース。

カルロス・ゴーン社長逮捕。

トップが刑事事件で拘束されるという予想外の事態に、株価は急落。

またしても大きな含み損を抱え、呆然と画面を見つめるしかありませんでした。

個別株の怖さを痛感

東芝も日産も、不祥事が発覚する少し前から株価は下がり始めていました。

「株価が下がるには理由がある」

それを痛感した瞬間です。

当時の私は、その動きを「一時的な調整」と軽く見てしまい、売却の判断ができませんでした。

今にして思えば、大口投資家や関係者はすでに動いていたのかもしれません。

株価は嘘をつかないその意味を知りました。

この時期の教訓

1. 手数料は投資成績を左右する“見えない敵”

持株会や確定拠出年金では手数料を意識せずに済みましたが、実際の株取引では取引ごとにコストが発生します。

年利7%を狙っても、手数料1〜2%で実質リターンは大きく減少。さらに税金もかかります。

少額の売買を繰り返すより、取引回数を減らし長期保有でコストを抑える──これが勝つための第一歩です。

2. 個別株には予測不能なリスクが潜む

東芝の粉飾、日産のトップ逮捕。大企業でも一夜で信頼を失い、株価は急落します。

「有名だから安全」という先入観は危険。

1社への集中投資は、想像以上のリスクを伴います。

3. 株価下落には必ず理由がある

不祥事が報道される前から株価は動き始めていました。

ニュースや業界動向の確認を怠らず、「下げ」には背景があると疑う姿勢が重要です。

4. 失敗は長期的には資産

この5年間で資産は減りましたが、得た教訓は後の投資方針の土台になりました。

- 手数料を最小化する意識

- 個別株リスクの分散

- 下落サインを見逃さない姿勢

これらが後の高配当ETFやインデックス投資への移行を後押しし、安定した運用スタイルへとつながっていきました。